|

8月11日,受宁德时代枧下窝云母矿停产的消息刺激,碳酸锂期货开盘即涨停,主力合约涨幅为8%,报81000元/吨,市场情绪高涨。 据记者了解,该矿山产能较大,占据江西锂矿产量半壁江山,且短期没有复产计划,将造成单月数千吨的供应缺口,三季度碳酸锂或出现明显短缺。 随着江西大厂云母矿的停产,市场对于“反内卷”严格执行的预期再度升温,光伏和黑色链期货全线上涨。截至收盘,多晶硅涨超6%,工业硅涨超4%,焦煤焦炭涨2%。 碳酸锂期货全线涨停 8月9日,宁德时代枧下窝云母矿确认停产,且短期暂无复产计划。 受此消息刺激,8月11日碳酸锂期货主力合约早间开盘直接封死涨停板至81000元/吨,涨幅为8%,刷新了近半年以来新高。截至收盘,碳酸锂所有期货合约全线涨停,由于开盘“一”字涨停,主力合约成交量仅3.8万手,而前一个交易日成交量为89.6万手,不排除下一个交易日继续涨停的可能性。 现货方面,上海SMM电池级碳酸锂报71900元/吨,工业级碳酸锂69800元/吨。 值得注意的是,碳酸锂在上周三开始出现连续三根大阳线,且均是增仓上行,主要由于江西锂矿因环保及证照问题面临整改,江西锂矿可能减产消息影响,引发市场供应端担忧。 宁德时代8月11日在互动平台表示,公司在宜春项目采矿许可证8月9日到期后已暂停了开采作业,正按相关规定尽快办理采矿证延续申请,待获得批复后将尽早恢复生产,该事项对公司整体经营影响不大。 平安期货研究员车国俊指出,宁德时代在江西枧下窝停产消息正式“靴子”落地,且短期没有复产计划,当前市场认为矿山预计停产三个月,2025年该矿山年度产量预计8万吨,占据江西锂矿产量半壁江山,供应端出现明显减量,导致碳酸锂期货“一”字板开盘涨停。 金瑞期货锂硅研究员刘钟颖告诉券商中国记者,该矿山产能较大,占月需求约十分之一,叠加需求旺季影响,三季度平衡将出现明显紧缺,短期潜在供给补充主要为辉石提锂和南美进口锂盐。 “辉石提锂产量近月受到利润刺激产量持续攀升,上周周产11182吨,环比增长558吨,但产量增长潜力受限于进口精矿供应和库存。进口碳酸锂则需要等待1—2月的船期,因此近月碳酸锂供应紧缺的情况或较难缓解。”刘钟颖说。 锂产能周期难言反转 在江西矿山停产消息落地后,市场开始对锂矿的供应担忧,碳酸锂的供需格局能否彻底扭转备受市场关注。 车国俊指出,目前碳酸锂现货市场处于“情绪驱动+基本面”的阶段,前期由于江西地区矿山停产尚未落地,碳酸锂厂家出货相对积极,库存小幅下滑下游维持安全周期,刚需补货偏好,中游贸易收货积极,持货商交仓意愿增加。 当前江西矿山停产消息落地,预计影响碳酸锂供应2万吨以上,市场对供应担忧凸显,需求端方面则呈现增长态势,动力电池和储能领域进入传统备货周期。供应减少与旺季备货需求形成共振,产业及贸易商心态明显改善,推动碳酸锂现货价格快速上行。 “中长期而言,锂资源规划产能较大,价格在7万元/吨以上时较容易兑现出新增锂矿供给,且随着成本持续下降,目前暂未见到有效产能出清,锂资源产能周期难言反转。”刘钟颖说。 展望后市行情,刘钟颖认为,近月供给短缺,旺季需求好转,基本面修复,短期情绪向好,预计盘面价格偏强运行,主力核心价格区间有望抬升至8.4万—9万元/吨区间。考虑到全球锂资源供应潜力较大,价格上行高度受到长周期锂资源供应压力压制。 车国俊指出,反内卷政策预期还在不断发酵,消息层面对市场价格影响较大,市场情绪和政策预期将继续支撑价格。后续关注宁德时代在江西枧下窝停产后的库存去化有望加速,以及后续江西地区其他矿山同样面临矿证问题干扰,供应格局有望明显改善。 “总体看,当前供应问题凸显,8月后下游需求逐步改善,特别是旺季临近,供需格局改善下,碳酸锂市场投资者信心明显好转,碳酸锂价格有望上行至9万—10万元/吨区间。”车国俊说。

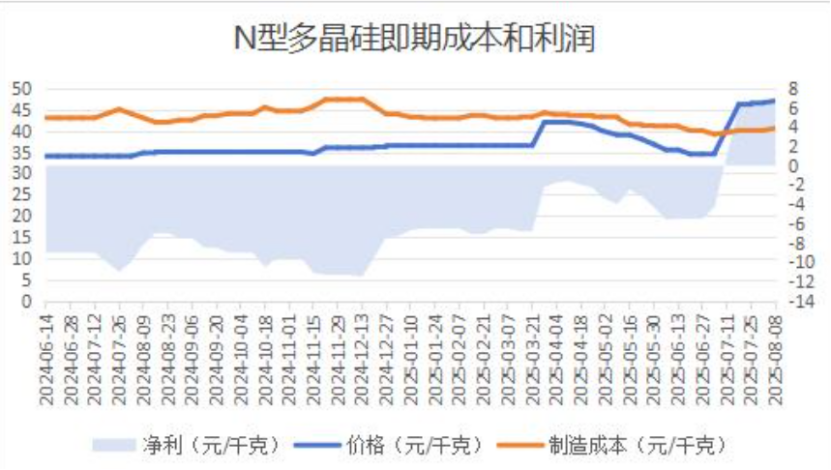

供应减产预期再起 值得注意的是,锂矿停产的消息推升了当天的市场情绪,在碳酸锂涨停的带动下,光伏链和黑色链的期货全线大涨,市场供应减产预期再起。 具体来看,多晶硅主力合约大涨6.34%,报52985元/吨;工业硅主力合约大涨4.83%,报9000元/吨;焦煤涨2.99%,报1256元/吨,焦炭涨1.97%,报1681元/吨。 我的钢铁网数据显示,截至8月8日,本周多晶硅(N型致密料)市场均价47元/千克,即期制造成本约40.55元/千克,即期单公斤净利约为6.45元/千克。价格方面,本周多晶硅N型致密料均价环比上涨0.4元/千克。 即自6月底开始,在反内卷的政策的驱动下,头部企业纷纷宣布减产后,一直处于亏损状态的多晶硅终于迎来反转,目前利润已超过6元/千克。  据了解,近期煤矿查超产事件、《煤矿安全规程》公布以及276限产文件引发市场对于供给端减产的担忧,提振焦煤期货市场预期,焦炭第六轮提涨开启,整体盘面仍然强势。 南华期货指出,煤炭行业“反内卷”将成为整个三季度的交易重点,当前焦煤供需已恢复紧平衡格局,现货价格或受到近月交割博弈和终端补库放缓的牵制。淡季背景下,宏观因素对盘面的影响权重提高,远月合约的交易重点在于难以证伪的政策预期,“反内卷”存在反复炒作的可能。 (文章来源:券商中国) |