|

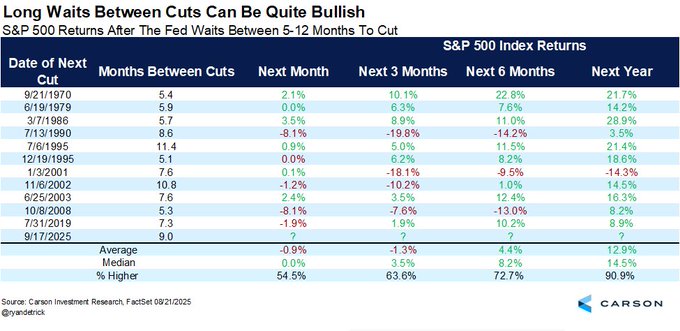

当美联储暂停许久后重启降息 美股会发生什么? 全新妙想投研助理,立即体验 随着美联储主席鲍威尔上周五在杰克逊霍尔全球央行年会上的鸽派演讲,引发了全球金融市场的积极反响,眼下人们对美联储9月降息的预期无疑正空前高涨。 而若仔细算算日子,如果美联储真的在9月降息,那么距离其2024年12月的上次降息,其实将正好过去九个月——这已经是一段不算短的政策空窗期了。那么,在历史上,当美联储暂停许久后重启降息,美股通常会怎么走呢? Carson Group首席市场策略师Ryan Detrick上周末在X平台发布的一张图,就对此做了一番行情数据汇总:  如上图所示,自从1970年以来,美联储总共经历过11次在降息周期中暂停——“等待5至12个月”后再次降息的案例。 在这些案例中,重启降息后1个月和3个月的美股表现,其实并不算优秀——标普500指数平均分别录得了0.9%和1.3%的跌幅。 不过,如果把周期拉长到1年,则美股依然足以轻松取得不俗表现。Detrick在帖子中指出,在过去11次美联储在重启降息前等待5至12个月的案例里,标普500指数在随后的1年中10次出现了上涨,平均涨幅达到了12.9%。 尽管历次行情波动的具体原因不尽相同,但Detrick认为投资者心理可能是影响因素之一。 “当航船重回正轨,美联储重新转向鸽派立场时,此前暂停加息期间的部分担忧得以缓解,在某种程度上使市场回归原定的牛市轨道,”他在采访中表示。 这一背景或许能解释,为何投资者对美联储主席鲍威尔上周五讲话反应强烈。鲍威尔暗示,鉴于对就业市场健康程度的担忧日益加剧,降息可能是合理的。 鲍威尔的言论,或许已标志着一个微妙但重要的转变——Glenmede投资策略副总裁Mike Reynolds就认为,市场已不再纠结于美联储今年是否会降息,而是开始聚焦于降息次数和节奏。 根据芝加哥商品交易所的FedWatch工具,交易员目前预计美联储9月降息25个基点的概率为85%,较一周前的75%明显上升。他们还认为,美联储今年至少会实施两次降息的概率为83.9%。目前,美联储在今年还剩下三次议息会议。 乐观情绪高涨 尽管鲍威尔上周五也提醒市场称,美联储仍将以数据为导向,但业内分析师普遍表示,要改变这一降息轨迹需要出现真正的意外。“我们可能需要看到一些真正出人意料的事情,才能让美联储偏离9月降息的轨道。这可能表现为一份异常强劲的通胀报告,”Reynolds在电话会议中表示。 但Reynolds认为,目前出现这种情况的“可能性相当低”。他指出,“当前劳动力市场状况比通胀更令人担忧。鉴于利率处于适度紧缩水平,我们认为美联储需要将利率调整至更接近中性水平,以平衡风险。” D.A. Davidson & Co.财富管理研究总监James Ragan也认为,美联储9月降息的可能性极高,“讨论的焦点或将转向届时是否可能降息50个基点,或10月会发生什么。” 与此同时,如果美联储确实在9月下调了关键政策利率,不少分析师预计股市涨势将从大型科技股向外扩散。降息通常会推动投资者进一步沿着风险曲线追求更高回报。盈透证券首席策略师Steve Sosnick表示,总体而言,在风险曲线上承担更高风险的资产,在降息预期升温后表现可能越好。 Reynolds特别指出,小盘股可能受益,因为这类公司通常持有更多浮动利率债务,对借贷成本变化更敏感。追踪罗素指数中最小2000家公司的罗素2000指数上周五就飙升了3.9%,涨幅超过标普500指数的1.5%。 而尽管成长股在低利率环境中往往表现突出,但Reynolds补充称其估值目前已处于高位,若盈利未能同步增长,可能限制上行空间。 想炒股,先开户!选丁冬财经证券,行情交易一个APP搞定>> (文章来源:财联社) |

2 小时前

2 小时前

2 小时前

2 小时前

3 小时前