|

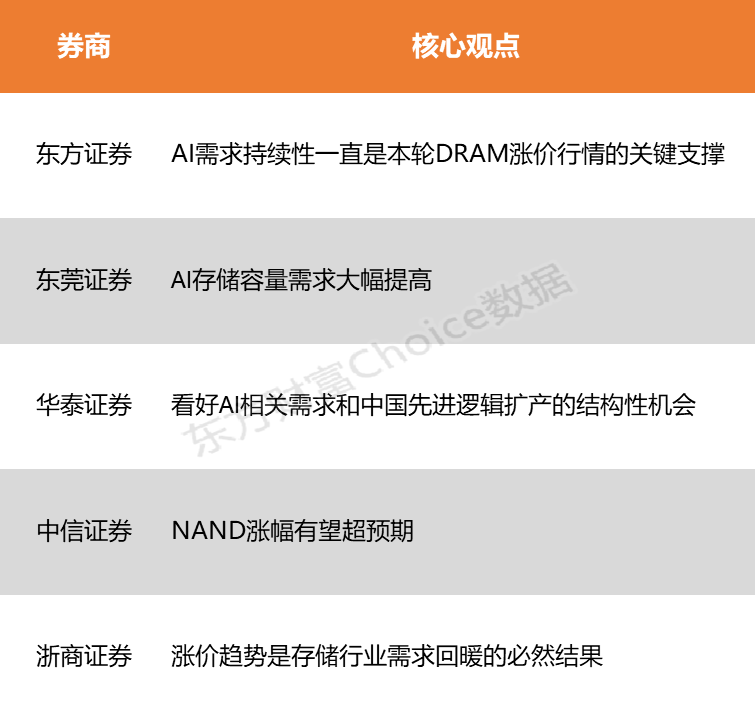

A股主要指数今日集体走强,截止收盘,沪指涨0.83%,收报3853.64点;深证成指涨1.80%,收报13356.14点;创业板指涨2.28%,收报3185.57点;科创50指数涨3.49%,收报1456.47点。沪深两市成交额达到23268亿,较昨日缩量1676亿。行业板块几乎全线上涨,电子化学品、半导体、游戏、光伏设备、能源金属、房地产服务、电池板块涨幅居前,仅旅游酒店板块逆市下跌。个股方面,上涨股票数量超过4400只,近90只股票涨停。 当地时间9月23日美股盘后,全球存储芯片巨头美光科技公布2025财年第四财季报告。财报显示,公司第四季度营收为113.2亿美元,同比增长46%;营业利润为39.55亿美元,同比增长126.6%,均超出市场预期。美光科技CEO Sanjay Mehrotra在财报电话会上指出,预计全球存储芯片(尤其 HBM)供需不平衡将加剧,因DRAM 库存低于目标,而NAND 库存持续下降;同时,明年HBM产能已基本锁定,需求增长显著,2026 年HBM出货量增速预计超整体DRAM,成存储板块核心增长动力。此外在本周一,三星电子宣布对DRAM和NAND闪存产品大幅提价,其中DRAM产品涨幅最高达30%,NAND闪存涨幅为5%-10%,主要受供应紧张及行业结构性调整影响。 东方证券表示,AI带动的需求持续性一直是本轮DRAM涨价行情的关键支撑,叠加供应端原厂产能切换的不可逆趋势,本轮DRAM涨价行情具有较强持续性。东莞证券指出,数据将成为推动人工智能发展的“新燃料”,AI存储容量需求将比2025年增长500倍,占比超过70%,Agentic AI驱动存储范式改变。  东方证券:AI带动的需求持续性一直是本轮DRAM涨价行情的关键支撑 AI带动的需求持续性一直是本轮DRAM涨价行情的关键支撑,叠加供应端原厂产能切换的不可逆趋势,本轮DRAM涨价行情具有较强持续性。HBM4时代,三星有望与SK海力士、美光实现 “同步布局”,原厂竞争或进一步加剧。随着原厂加大投入到HBM竞争并减少利基DRAM产能,国内利基DRAM 供应商有望获得更大市场空间。 东莞证券:AI存储容量需求大幅提高 数据将成为推动人工智能发展的“新燃料”,AI存储容量需求将比2025年增长500倍,占比超过70%,Agentic AI驱动存储范式改变。一方面,政策强力向算力芯片国产化方向倾斜,另一方面,本土云厂商陆续上修资本开支,且积极适配主流国产芯片,国产算力生态有望加速构建。除AI算力芯片外,先进制程晶圆代工、存储、先进封装等环节也有望受益。

华泰证券:看好AI相关需求和中国先进逻辑扩产的结构性机会 看好AI相关需求和中国先进逻辑扩产的结构性机会。预计2026年全球半导体设备收入同比增长8%至1530亿美元,其中中国市场规模490亿美元,同比接近持平。展望2026年,该机构认为:1)海外方面,AI相关先进逻辑和存储仍然是资本支出的主要驱动力。据Factset一致预期,台积电/三星/海力士2026E资本开支增速预测达到8%/6%/9%。英特尔和三星或成为关键变量,建议关注英特尔在获得芯片法案资金支持后,其14A节点能否加速投资,以及三星获得特斯拉AI芯片订单后,能否获得更多客户信任;2)中芯国际、华虹近期募集资金,长鑫启动上市辅导,看好2026年中国先进逻辑和存储投资持续,看好设备国产进展,2026E中国本土设备企业在中国市场规模中占比(国产化率)或同比+6pct至29%。 中信证券:NAND涨幅有望超预期 进入9月,海外存储大厂相继对报价进行调整,其中闪迪向渠道和消费者客户对闪存产品涨价10%+,美光阶段性暂停报价,三星对DRAM、NAND价格均有上调。从行业角度看,NAND在过去约3个季度的时间里保持相对较低的产能利用率水平,且价格涨幅低于DRAM,叠加近期HDD需求超预期导致的紧缺,该机构认为,在企业级SSD的需求高增下NAND涨幅有望超预期。建议重视企业级SSD需求景气度,建议重点关注企业级存储进展快、涨价受益逻辑强的公司。 浙商证券:涨价趋势是存储行业需求回暖的必然结果 涨价趋势是存储行业需求回暖的必然结果:供需再平衡推动价格回升,技术迭代重塑产品价值,AI与边缘计算催生行业新需求。 (本文不构成任何投资建议,投资者据此操作,一切后果自负。市场有风险,投资需谨慎。) (文章来源:东方财富研究中心) |